finanças

Negócios & Empresas

Declaração periódica do IVA: o que é e como preencher passo a passo

Todos os trabalhadores independentes, que estejam sujeitos à entrega do IVA ao Estado, têm a obrigação de submeter a declaração periódica. Esta é uma de muitas obrigações fiscais em Portugal.

Declaração periódica do IVA: o que é?

A declaração periódica do IVA é um documento legal relativo às operações realizadas durante um determinado período de tempo, que pode ser mensal ou trimestral. Está obrigado a apresentar esta declaração e a fazer o pagamento deste imposto o trabalhador independente que tem mais de 15.000 euros de faturação por ano. Até esse valor, pode enquadrar-se no regime de isenção previsto no artigo 53.º do Código do IVA.

Existem algumas situações que estão isentas de entrega desta declaração, como:

- Quem fatura menos do que aquele valor ao ano

- Quem tem uma atividade isenta de IVA listada no artigo 9 do CIVA.

A entrega desta informação à Autoridade Tributária e Aduaneira (AT) é feita online, via Portal das Finanças, conforme refere a alínea C do n.º 1 do artigo 29 do Código do IVA. Neste artigo, vamos ajudá-lo, passo a passo, com as instruções de preenchimento da declaração periódica do IVA.

Quais os prazos de entrega?

A declaração periódica do IVA pode ser entregue mensal ou trimestralmente, tudo depende do volume de negócios que tenha. Caso não tenha a certeza de qual o regime de IVA em que se insere, pode consultar a sua situação no Portal das Finanças.

Declaração periódica do IVA trimestral

Para um volume de negócios inferior a 650 mil euros, o regime para a entrega periódica é trimestral. Isto significa que só é necessário efetuar a declaração de três em três meses.

- Qual o prazo de entrega da declaração em regime trimestral? No dia 20 do segundo mês seguinte ao trimestre a que respeitam as operações. Por exemplo, se a declaração for referente ao primeiro trimestre do ano (janeiro, fevereiro e março), a entrega terá de ser entregue até ao dia 20 de maio.

- Prazo de pagamento: o pagamento deste imposto deve ser feito até ao dia 25 desse mesmo mês. Seguindo o exemplo acima, o pagamento teria de ser efetuado até ao dia 25 de maio.

Declaração periódica do IVA mensal

No caso do volume de negócios ser igual ou superar os 650 mil euros, a declaração periódica terá que ser entregue todos os meses.

- Prazo de entrega da declaração em regime mensal: no dia 20 do segundo mês seguinte ao mês a que respeitam as operações. Por exemplo, se a declaração for referente ao mês de dezembro, a entrega terá de ser feita até ao dia 20 do mês de fevereiro.

- Prazo de pagamento: o pagamento deste imposto deve ser feito até ao dia 25 desse mesmo mês. Seguindo o exemplo acima, o pagamento teria de ser feito no dia 25 do mês de fevereiro.

Declaração/pagamento fora de prazo

Existe a possibilidade de entregar a declaração fora destes prazos. Mas atenção: ao entregar esta declaração fora do prazo, estará também a falhar o prazo de pagamento, e poderá ser penalizado com coimas, de acordo com o artigo 114.º do RGIT. Se for esse o caso, quando estiver a preencher a declaração, deverá assinalar que esta se encontra fora de prazo.

Multa por atraso negligente

- 15% a 50% do imposto em falta (pessoa singular - limite máximo 22.500 euros)

- 30% a 100% do imposto em falta (pessoa coletiva - limite máximo 45 mil euros).

Multa por atraso culposo (até 90 dias):

- 100% a 200% do imposto em falta (pessoa singular - limite máximo 82 mil euros)

- 200% a 400% do imposto em falta (pessoa coletiva - limite máximo 165 mil euros).

A estes valores, acrescem juros compensatórios e juros de mora, às taxas em vigor no momento.

Os valores das coimas variam, em regra, entre 15% e 50% do imposto em falta (negligência) ou entre 100% e 200% (culpa grave), nos termos do artigo 114.º do RGIT, estando ainda sujeitos aos limites máximos legais em vigor.

Declaração periódica do IVA: como preencher passo a passo

Comecemos pelo mais simples. Para aceder ao formulário da declaração, basta entrar no Portal das Finanças, entrar na secção “Cidadãos”, e selecionar “Serviços”, no menu do lado esquerdo. Dentro desse diretório, que está organizado por ordem alfabética, deverá procurar por IVA > Declaração Periódica do IVA > Entregar Declaração.

Poderá aceder diretamente por aqui, mas terá sempre de se autenticar ao entrar no Portal.

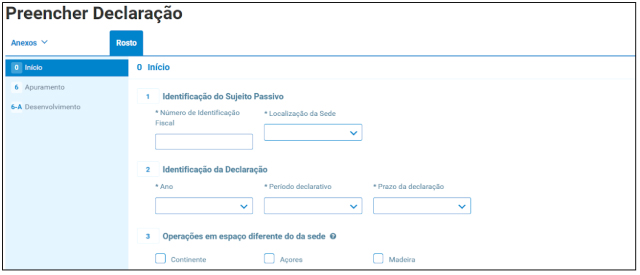

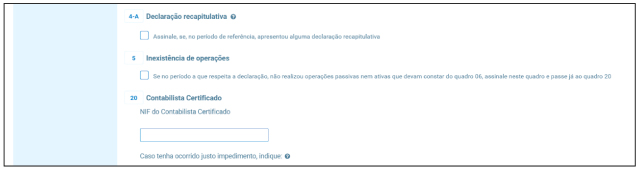

Passo 1: Início

O primeiro passo é referente ao preenchimento da informação do sujeito passivo - a quem pertence a declaração. Para começar, terá que indicar o seu Número de Identificação Fiscal (NIF) ou de pessoa coletiva, a localização da sede e referir se realizou operações em espaço ou espaços fiscais diferentes daquele em que esta se encontra localizada (Continente, Madeira ou Açores).

É também pedido o ano e o período ao qual respeita a declaração. Por exemplo, se a declaração for referente ao terceiro trimestre de 2023, deverá indicar em ano “2023” e em período “3.º trimestre”.

No caso de não ter efetuado nenhuma venda de bens ou prestação de serviços no período em questão, terá que entregar a declaração periódica assinalando no campo 5 da folha de rosto a inexistência de operações (compras ou vendas) e deve indicar na fase seguinte, na área do “apuramento”, se tem imposto a reportar.

Pode dar-se o caso de, mesmo não tendo IVA a reportar relativo a operações do período declarativo, tenha excesso de imposto a reportar do período anterior - Isto ocorre quando o valor de imposto dedutível (IVA das aquisições) é superior ao imposto liquidado (IVA das vendas e das prestações de serviços). O valor de crédito de imposto a reportar é indicado na folha de apuramento (imagem seguinte).

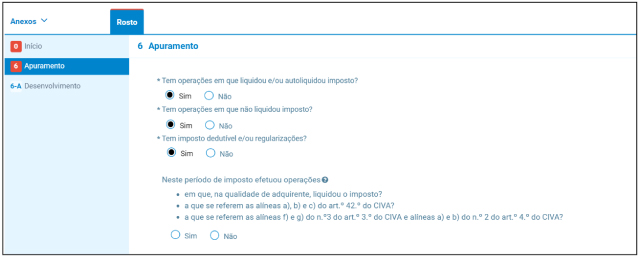

Passo 2: Apuramento

Depois de feita a identificação, segue-se o apuramento do valor do imposto respeitante ao período a que se refere a declaração. Deverá responder inicialmente a três perguntas e preencher os respetivos pontos de acordo.

1. Tem operações em que liquidou e/ou autoliquidou imposto? Se prestou serviços ou realizou vendas e passou recibos verdes, durante o período em questão, deverá responder “sim” e preencher o ponto 1. Se não efetuou qualquer atividade no período a que se refere a declaração deverá responder “não”.

2. Tem operações em que não liquidou imposto? A resposta deverá ser “não”, a não ser que tenha alguma atividade isenta de imposto, como, por exemplo, serviços médicos ou de ensino. No caso de ter vendido bens ou serviços dentro da União Europeia, deverá responder também que “sim” e colocar o valor base das vendas intracomunitárias no campo 7.

3. Tem imposto dedutível e/ou regularizações? Deverá assinalar “sim” se tiver despesas de atividade em que o imposto possa ser dedutível e preencher o valor do imposto nos respetivos campos do ponto 3 (ver abaixo). Se tiver notas de crédito ou excesso a reportar do período anterior, preencha ainda os pontos 4 e 5.

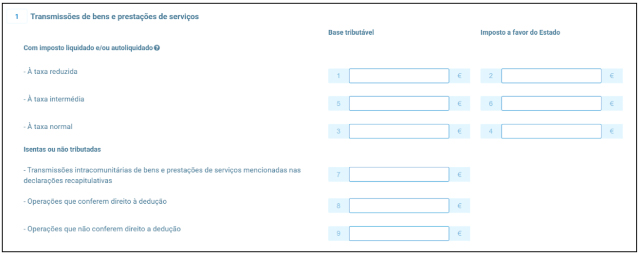

1. Transmissões de bens e prestações de serviços

Aqui, deve apresentar os valores correspondentes ao somatório das importâncias que serviram de base ao imposto liquidado. Se prestou serviços ou transmissões de bens, então deve colocar o valor base tributável (sem IVA) consoante a taxa, reduzida, intermédia ou normal.

Por exemplo, se prestou serviços no valor de 3 mil euros com uma taxa de IVA normal, ou seja 23%, indique esse valor no campo 3. No campo 4, digite o valor do imposto a pagar ao Estado. Neste caso, o imposto a pagar, seria 690 euros. Todos estes valores estão presentes nas faturas anteriormente passadas referentes aos serviços prestados.

2. Aquisições intracomunitárias de bens e operações assimiladas

Esta área só deve ser preenchida no caso de ter efetuado compras no espaço intracomunitário. As operações intracomunitárias não pagam o imposto de valor acrescentado no país de origem, mas têm de pagar ao entrar em Portugal. É aqui que deve colocar esse valor.

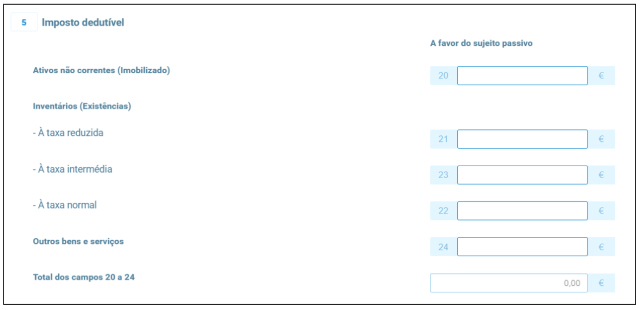

3. Imposto dedutível

Neste espaço deverá indicar as despesas passíveis de dedução de IVA.

- Imobilizado: quando há uma aquisição de um bem de longa durabilidade, de valor superior a mil euros. Por exemplo, a aquisição de um veículo.

- Existências: quando há compra de mercadoria, bens ou produtos pertencentes à atividade empresarial, seja, a título de exemplo, a compra de um computador ou outro bem para posterior revenda. Neste campo, tem de separar o valor do IVA de acordo com as taxas (reduzida: 6%, intermédia: 13% ou normal: 23% para o continente).

- Outros bens e serviços: aqui, deve indicar o valor do IVA correspondente às despesas com bens e serviços relacionadas com a atividade que não sejam nem existências nem imobilizados como, por exemplo, telecomunicações.

4. Regularizações mensais/trimestrais e anuais

Neste campo, deve constar o valor do IVA das notas de crédito.

Se a nota de crédito for de fornecedores, o IVA vai para o campo 41 (a favor do Estado). Se a nota de crédito for uma correção aos documentos emitidos aos clientes, vai para o campo 40 (a favor do sujeito passivo).

5. Excesso a reportar do período anterior

As situações de excesso de IVA a reportar do período anterior decorrem se o valor de imposto dedutível (o IVA das suas aquisições) for superior ao imposto liquidado (o IVA das suas vendas e prestações de serviços).

Esse montante a mais é deduzido nos períodos seguintes e deve ser indicado neste ponto.

Passo 3: Desenvolvimento

Este passo não se aplica à maioria das atividades que passam recibos verdes. Só deve ser preenchido em casos muito específicos, caso tenha feito operações em que se verifique a regra de inversão do sujeito passivo, como a aquisição de imóveis com renúncia à isenção ou a aquisição de cortiça e outros produtos de origem silvícola, por exemplo. Pode consultar detalhes sobre a inversão do sujeito passivo neste artigo.

Passo 4: Entregar

Após o preenchimento, a sua declaração periódica do IVA está pronta para ser entregue. Deverá clicar em “Entregar”, no botão verde do canto superior direito, para que seja enviada às Finanças.

Como pagar o IVA?

Uma vez feita e entregue a declaração periódica, chega a altura do pagamento. No final do preenchimento da declaração, ficará a saber o montante total a pagar ao Estado e pode optar por pagar de imediato, através de MB WAY, bastando indicar o número de telemóvel ao qual a conta MB WAY está associada.

Se preferir outro método de pagamento, poderá obter o documento com os dados de pagamento em Os Seus Serviços > Obter > Comprovativos > IVA > Declaração Periódica e no final selecionar “documento de pagamento”.

Para fazer o pagamento do montante do IVA , tem as seguintes opções disponíveis:

- Tesourarias das repartições de Finanças

- Multibanco

- CTT (em cheque ou numerário)

- Serviço homebanking.

Seja através do multibanco ou pela internet, através do serviço homebanking, o contribuinte deverá selecionar a opção “Pagamentos ao Estado”.

Os conteúdos apresentados não dispensam a consulta das entidades públicas ou privadas especialistas em cada matéria.

Este artigo foi útil para si?

A sua opinião ajuda-nos a melhorar continuamente os conteúdos dos nossos artigos.

Gostaria de deixar uma sugestão específica?

Pode fazê-lo no campo de comentário abaixo.

Poderá ter interesse nestes artigos

-

Finanças

Como saber se um contribuinte tem dívidas?

-

Finanças

Recibos verdes: sabe como funcionam?

-

Finanças

Saiba como abrir atividade nas finanças

Informação de tratamento de dados

O Banco Santander Totta, S.A. é o responsável pelo tratamento dos dados pessoais recolhidos.

O Banco pode ser contactado na Rua da Mesquita, 6, Centro Totta, 1070-238 Lisboa.

O Encarregado de Proteção de Dados do Banco poderá ser contactado na referida morada e através do seguinte endereço de correio eletrónico: privacidade@santander.pt.

Os dados pessoais recolhidos neste fluxo destinam-se a ser tratados para a finalidade envio de comunicações comerciais e/ou informativas pelo Santander.

O fundamento jurídico deste tratamento assenta no consentimento.

Os dados pessoais serão conservados durante 5 anos, ou por prazo mais alargado, se tal for exigido por lei ou regulamento ou se a conservação for necessária para acautelar o exercício de direitos, designadamente em sede de eventuais processos judiciais, sendo posteriormente eliminados.

Assiste, ao titular dos dados pessoais, os direitos previstos no Regulamento Geral de Proteção de Dados, nomeadamente o direito de solicitar ao Banco o acesso aos dados pessoais transmitidos e que lhe digam respeito, à sua retificação e, nos casos em que a lei o permita, o direito de se opor ao tratamento, à limitação do tratamento e ao seu apagamento, direitos estes que podem ser exercidos junto do responsável pelo tratamento para os contactos indicados em cima. O titular dos dados goza ainda do direito de retirar o consentimento prestado, sem que tal comprometa a licitude dos tratamentos efetuados até então.

Ao titular dos dados assiste ainda o direito de apresentar reclamações relacionadas com o incumprimento destas obrigações à Comissão Nacional da Proteção de Dados, por correio postal, para a morada Av. D. Carlos I, 134 - 1.º, 1200-651 Lisboa, ou, por correio eletrónico, para geral@cnpd.pt (mais informações em https://www.cnpd.pt/).

Para mais informação pode consultar a nossa política de privacidade (https://www.santander.pt/politica-privacidade).